4月14日,董承非、刘彦春、冯柳等顶流基金经理重仓股康弘药业再度跌停,已经连续三个交易日一字跌停。

记者发现,近期,基金经理频繁“踩雷”,尤其是兴全基金知名基金经理董承非连续踩中多只闪崩股,甚至被网友调侃“被定点爆破”了。这背后是市场风格的切换,近期市场上演“每日杀一只白马股”,而从持仓来看,杀跌的白马股皆是机构重仓股。

那么,白马轮流杀跌行情何时终结?这种行情之下,近期投资基金需要注意什么?

白马股接连被杀 基金频繁踩雷

图:截至4月14日收盘康弘药业多日表现(数据来源:同花顺)

康弘药业连续三个跌停这一黑天鹅,来源于康弘药业4月9日晚间发布的公告:停止康柏西普眼用注射液全球多中心临床试验。这是一只机构重仓股,其中不乏顶流基金经理。

根据基金年报数据,董承非管理的兴全趋势、兴全新视野合计持有康弘药业近2800万股。此外,根据康弘药业最新的披露,去年三季度冯柳加仓该股超1600万股至2600万股,成为彼时该股的第四大流通股东。刘彦春管理的景顺长城新兴成长混合也新进超1400万股,位居第6大股东。

而这仅仅近期基金“踩雷”的一个缩影。记者观察到,包括顺丰控股、美年健康、华海药业、宋城演艺、中国中免在内的多只白马股纷纷开启闪崩模式,而这些个股均是机构眼里的白马股,令市场一片惊呼。如顺丰控股,由于一季报预亏,4月9日当日跌停,本周以来也跌了11.41%,14日报收64.42元/股,而今年2月18日该股价达124.70元。而重仓该股的基金包括了董承非管理的兴全趋势投资、兴全新视野,以及交银施罗德等多只基金等。

再如华海药业4月7日和8日连续跌停,这一黑天鹅源于4月8日晚发布的公告:华海药业2021年一季度归母净利润预计在2.42亿元至2.65亿元,同比增长10%至20%;扣非后归母净利润预计在1.48亿元至1.68亿元,同比下降15%到25%。而截至2020年末,鹏华新兴产业持有华海药业数量最多,为2285.74万股,持股市值7.73亿元,为该基金的第二重仓股。国泰聚信价值优势、兴全商业模式优选、鹏华新兴成长混合、汇添富创新医药均持有华海药业超1000万股。

备受关注的是,这一波“踩雷中”,董承非被网友调侃“被定点爆破”了。因为根据基金年报显示,兴全基金的顶流基金经理董承非重仓了顺丰控股、宋城演艺、美年健康、康弘药业、中国中免。

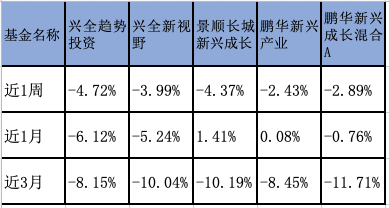

表:近期“踩雷”的部分基金涨跌幅情况(数据来源:天天基金网 截至4月14日)

析因:与公募炒大市值股抱团取暖不无关系

那么,为何会出现基金频繁“踩雷”呢?有基金业内人士坦言,这与此前公募基金热衷炒大市值股抱团取暖不无关系,A股的大市值股已被炒到了70~200倍市盈率,大跌是迟早的事情。

Wind数据显示,以4月13日收盘价测算,有42家公司总市值超过1000亿元,动态市盈率在50倍以上。其中,爱美客、万泰生物、宁德时代、金山办公、爱尔眼科、深信服、卓胜微等公司动态市盈率超过100倍。

不过,前述业内人士也表示,由于基金经理公布的持仓信息都是滞后的,目前看到的基金经理最新重仓股都是截至去年底的持仓情况。但是进入一季度后,有可能已经减持或调仓了。

盈米基金且慢研究总监赵玉斌也认为,部分白马股暴跌,根本原因还是估值太高,短期的利空只是一个触发因素。去年,由于爆款基金频发,买入白马股,形成正反馈,使得部分股票被抱团,且估值越来越高。近期抱团的白马股的回调,是一种估值的回归。

圆融投资股票投资部总经理王将认为,最近大跌的机构重仓股共性是高估值下赔率不佳、对利空敏感,具体原因大致分为几类:一是中短期业绩、关键数据或外部政策条件出现波动,而此前估值预期又过高,被戴维斯双杀,后续股价修复关键看成长逻辑是否完好;二是质地一般、成长逻辑本就存在瑕疵,看似静态估值低但从全生命周期来看市值也偏高,市场如梦初醒后用脚投票;三是由于宏观经济预期的波动,一些周期成长类的核心资产也出现了估值回归。

此外,有业内人士还透露,目前投资圈出现了一种现象,即有些公募基金已经把某些明星基金经理当成了对手盘。因为当前的环境并不利好权益,而部分机构重仓股估值较高,砸完之后,并不担心接不回来。

抱团股回调还未到位

那么,抱团股杀跌行情何时终结?记者发现,不少机构观点都认为“核心资产”还没有回调到位。海通证券4月14日发布观点称,近期基金抱团股中频频发生闪崩,从顺丰、万华,三一,到最近的中免,从原因分析既有业绩不达预期的,也有业绩符合预期但仍被杀跌的,一定程度上反映出这波针对抱团股估值过高的调整仍未结束。为此,海通证券建议,操作策略上,当前控制仓位仍为第一要务,在核心资产没有调整到位前,中小盘和一些非核心资产相对稳定,连续两日北上资金逆市流入,反应出市场短期的下跌空间有限,但考虑到未来指数可能以阴跌方式展开寻底,因此建议普通投资者以多看少动,适当定投。

平安基金也在行业配置建议中提到,应该等待主流赛道龙头估值风险消化,精选业绩好估值合理的个股。

而对于当前投资基金的正确姿势,赵玉斌认为,不能简单地将基金重仓股的下跌视作“爆雷”,应该看背后持仓的逻辑。当前购买基金,与其他时刻买基金并无不同:一样的关注基金长期业绩,背后逻辑以及基金经理是否知行合一。避免根据短期业绩选择基金。在实操中,要选择避免买入集中持有高估值白马股的基金,尤其是为了赌市场风格而仅重仓一两个热门行业的基金。

好买基金研究中心总监曾令华则建议,目前重仓股有一两个跌停的基金,定性为“踩雷”并不妥。长期来看,这些白龙马股依然可以持有,因此,如果是在高点买入基金的话,现在可以趁低吸入加仓。而如果是在前两年低位买入的话,则可以获利回吐。此外,在行情比较跌宕起伏的情况下,基金定投也是一种不错的方式。

文/广州日报·新花城记者 林晓丽

图/广州日报·新花城记者 林晓丽

广州日报·新花城编辑:文静